El ecommerce desde adentro: guía sobre falta de coincidencia en el sistema de verificación de direcciones

La idea en la que se basa el sistema de verificación de direcciones es bastante simple: Si la dirección de facturación introducida por el comprador no coincide con la dirección de facturación que el banco tiene registrada, se producirá una falta de coincidencia en el sistema de verificación de direcciones. A partir de ahí, la transacción puede ser marcada e incluso rechazada.

En un mundo más simple, el sistema de verificación de direcciones sería el único método que necesitarían las empresas para detener en seco las transacciones fraudulentas. Desafortunadamente, el ecommerce no funciona en un mundo simple.

Rechazar todas las transacciones que muestren una falta de coincidencia entre la dirección del comprador y la que el banco tiene registrada puede detener el fraude en seco, pero también puede congelar las transacciones legítimas.

Entonces, ¿deberías ignorar las faltas de coincidencia en el sistema de verificación de direcciones? No. Pero tampoco deberías poner en riesgo toda la transacción por ese motivo: nuestros datos revelan que hemos aprobado de forma segura más del 95 % de las transacciones que presentan una falta de coincidencia en el sistema de verificación de direcciones. Además, más de la mitad de los pedidos fraudulentos que vemos coinciden total o parcialmente con el sistema de verificación de direcciones.

En última instancia, para las empresas de ecommerce puede resultar complicado encontrar el equilibrio entre combatir el fraude y evitar que las faltas de coincidencia en el sistema de verificación de direcciones desbaraten las transacciones.

En esta guía, explicamos todo lo que las empresas necesitan saber sobre el sistema de verificación de direcciones, las razones más comunes por las que las transacciones son marcadas por las herramientas del sistema, cómo los estafadores intentan eludir las protecciones del sistema, y qué medidas pueden tomar las empresas para encontrar el equilibrio y garantizar una experiencia de compra segura y sin fricciones.

Cómo se benefician las empresas del sistema de verificación de direcciones

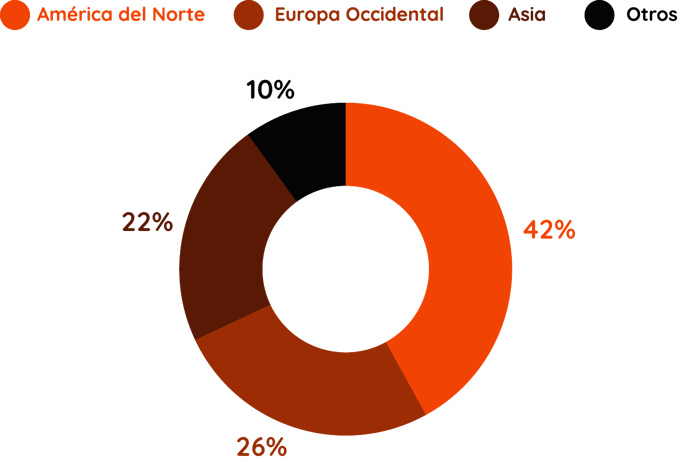

El concepto de sistema de verificación de direcciones fue introducido originalmente por Mastercard, pero ahora es un servicio que ofrecen todos los procesadores de pagos, tanto para pagos con presencia de la tarjeta como para pagos sin presencia de la tarjeta, billeteras digitales y más. Hay un buen motivo. Un informe de Juniper Research estima que las pérdidas mundiales por fraude en el ecommerce alcanzarán los USD 48 000 millones en 2023, de los cuales el 42 % corresponderá a empresas de América del Norte, el 26 % a Europa Occidental y el 22 % a Asia.

Las pérdidas mundiales por fraude en el ecommerce alcanzarán los USD 48 000 millones en 2023

El objetivo principal del sistema de verificación de direcciones es permitir a las empresas verificar que la persona que realiza un pedido sin presencia de la tarjeta es realmente el titular de la tarjeta. Aunque no es infalible, el sistema de verificación de direcciones es una de las herramientas de prevención del fraude más utilizadas.

Si el sistema de verificación de direcciones indica una coincidencia, la empresa puede estar más segura de que su cliente es quien dice ser, o de que al menos es un usuario autorizado de la tarjeta de crédito utilizada. En caso de falta de coincidencia en el sistema de verificación de direcciones, la empresa podría considerar rechazar la transacción.

Coincidencia |

|

Falta de coincidencia |

|

|

|

Como medida de seguridad, el sistema de verificación de direcciones puede rechazar automáticamente transacciones potencialmente fraudulentas, una opción atractiva para las empresas de ecommerce que buscan reducir sus índices de fraude y contracargos.

Una ventaja adicional Incluso si las empresas aprueban una transacción con una coincidencia total en el sistema de verificación de direcciones que más tarde resulta ser fraudulenta, están mejor equipadas para luchar contra cualquier disputa de contracargo: Mostrar la coincidencia positiva de la dirección con la prueba de que el pedido se envió a la dirección del titular de la tarjeta registrada en el banco fortalecerá el argumento de la empresa.

]

]

¿Cómo funciona el sistema de verificación de direcciones?

El sistema de verificación de direcciones compara automáticamente la dirección de facturación que un cliente introduce en una transacción con tarjeta de crédito con la dirección que el banco tiene en sus archivos comparando valores numéricos: en la mayoría de los casos, el número de la calle y el código postal. Por ejemplo, si la dirección del cliente es 123 Main Street, Anytown, 55555, el sistema de verificación de direcciones solo validará 123 y 55555.

El proceso del sistema de verificación de direcciones tarda solo unos segundos en completarse y es invisible para los clientes. Una vez que el comprador ha introducido su dirección y enviado su compra, ocurre lo siguiente:

La pasarela de pago envía automáticamente la dirección introducida a una de las principales redes de tarjetas de crédito (Visa, Discover, MasterCard, American Express).

La pasarela de pago envía automáticamente la dirección introducida a una de las principales redes de tarjetas de crédito (Visa, Discover, MasterCard, American Express). La red de tarjetas de crédito transmite la información al banco del titular. El banco verifica que la dirección coincida con la dirección almacenada en su sistema.

La red de tarjetas de crédito transmite la información al banco del titular. El banco verifica que la dirección coincida con la dirección almacenada en su sistema. El banco del titular de la tarjeta transmite un código de autorización del sistema de verificación de direcciones y el estado de la autorización a la pasarela de pago que utiliza el comerciante.

El banco del titular de la tarjeta transmite un código de autorización del sistema de verificación de direcciones y el estado de la autorización a la pasarela de pago que utiliza el comerciante.

Si el banco o la empresa de la tarjeta de crédito del titular no obtienen una coincidencia, el sistema envía al comerciante un código que indica los resultados de la verificación de la dirección. El código indica en qué medida los números ingresados por el comprador coinciden con los que se encuentran en el archivo del emisor. El código que se transmite puede ser una coincidencia completa, una coincidencia parcial o puede no coincidir en absoluto.

Códigos del sistema de verificación de direcciones y su significado

Los códigos del sistema de verificación de direcciones no son binarios; existen niveles de coincidencia que pueden informar los pasos que el comerciante debe seguir a continuación.

|

Y |

Hay una coincidencia completa. Por ejemplo, el número de apartamento o suite y el código postal de seis dígitos coinciden.

|

X |

Hay una coincidencia completa con la dirección del apartamento y el código postal de nueve dígitos proporcionado.

|

W |

Indica una coincidencia parcial. Por ejemplo, el código postal de nueve dígitos coincide, pero el número de apartamento, calle o suite proporcionado no coincide.

|

||

|

Z |

Este código indica una coincidencia parcial. Por ejemplo, el código postal de cinco dígitos coincide, pero el número de apartamento, calle o suite proporcionado no coincide.

|

A |

Una coincidencia parcial. La dirección proporcionada coincide con la del sistema del emisor, pero el código postal es distinto.

|

|

G |

La empresa de la tarjeta utilizada para la compra proviene de un emisor no estadounidense.

|

|

|

N |

No se encontró ninguna coincidencia con la dirección ni con el código postal proporcionados.

|

R |

El comprador tiene que volver a introducir su información debido a un tiempo de espera o error del sistema.

|

|

U |

El emisor de la tarjeta no admite sistema de verificación de direcciones o la información no está disponible en el momento de la compra.

|

|

|

¿Qué deben hacer los comerciantes con los códigos de verificación de direcciones no coincidentes?

Dependiendo del código recibido, el siguiente paso de una empresa es la cancelación del pedido, una investigación más a fondo o simplemente la aprobación del envío, según su criterio.

Corresponde a la empresa sopesar los pros y los contras y decidir si debe confiar en el comprador. En la mayoría de los casos, un código de coincidencia parcial significará una señal de alarma de que la persona que realiza la transacción no es el titular de la tarjeta. Sin embargo, es posible que la empresa permita que se realice la compra en función de las reglas automáticas que haya establecido.

También es importante señalar que la falta de coincidencia en el sistema de verificación de direcciones puede no ser señal automática de fraude. Con la pandemia, muchos consumidores se vieron obligados a comprar en línea por primera vez, y tuvieron algunos problemas, lo que los hizo parecer estafadores. Aunque esos clientes novatos pueden sentirse más cómodos con las compras de ecommerce, no hay garantía de que no sigan ingresando mal la información.

Por este motivo, a menudo recomendamos incluir filtros de fraude, como falta de coincidencia en el sistema de verificación de direcciones, como uno de los componentes de una estrategia integral de prevención del fraude, en lugar de utilizarlo como la única estrategia.

Configuración de reglas del sistema de verificación de direcciones

A la hora de configurar sus reglas de falta de coincidencia en el sistema de verificación de direcciones, una empresa debe tener en cuenta que pueden producirse los errores de introducción de datos que mencionamos anteriormente. Por ejemplo, si alguien está ingresando su dirección de facturación en su dispositivo móvil y transpone dos dígitos de su código postal, un error bastante fácil de cometer, puede dar como resultado una falta de coincidencia en el sistema de verificación de direcciones.

Además, dependiendo del volumen de transacciones que procese la empresa, puede resultar imposible revisar manualmente cada transacción para determinar si es fraudulenta.

Por eso, las empresas deben establecer reglas automáticas para el manejo de códigos del sistema de verificación de direcciones en función de su nivel individual de aversión al riesgo y marcar los pedidos para revisión contextual en función de su capacidad para determinar si vale la pena aceptarlos. Si bien el procesador de pagos presentará un conjunto de reglas a la empresa para que decida cuáles filtrar, corresponde a la empresa decidir cuáles de los códigos del sistema de verificación de direcciones desea aprobar o rechazar.

Una dirección de envío diferente no siempre implica que el comprador no sea el titular de la tarjeta. Debido a esta ambigüedad, las empresas deben tener cuidado de no actuar demasiado rápido al rechazar transacciones. A veces es necesario investigar más.

Otros pasos de investigación para empresas y sistema de verificación de direcciones

Dado que los códigos no son infalibles y que las reglas del sistema de verificación de direcciones no pueden tener en cuenta todas las situaciones, algunas transacciones pueden requerir una investigación adicional por parte de la empresa para determinar su validez. A esto lo llamamos revisión contextual. Estos son algunos de los escenarios a tener en cuenta en esta revisión

Escenario |

|

Tipo de transacción |

|

El cliente es de fuera de Estados Unidos, Canadá o Reino Unido, lo que significa que la dirección de facturación del comprador no puede utilizarse para la verificación de la tarjeta. |

Elcliente es de fuera de Estados Unidos, Canadá o Reino Unido, lo que significa que la dirección de facturación del comprador no puede utilizarse para la verificación de la tarjeta. En la mayoría de los casos, los compradores que utilicen un método de pago emitido por una empresa de tarjetas de crédito de fuera de estos países recibirán un rechazo del sistema de verificación de direcciones cuando realicen una transacción. Los comerciantes pueden optar por establecer una regla para aceptar estas transacciones si están dispuestos a asumir el riesgo de un contracargo. |

|

|

El cliente se mudó recientemente y no actualizó su dirección de facturación con la empresa de su tarjeta de crédito. |

Si el paquete se envía a nombre del titular de la tarjeta y este está relacionado con la dirección a la que se envía el paquete (por ejemplo, por un envío a esa dirección de otro miembro de la familia con el mismo apellido), el comerciante puede aprobar la transacción. |

|

|

El cliente compra un regalo y lo envía directamente al destinatario. |

El comerciante puede evaluar si se enviaron pedidos anteriores a la dirección y si el comprador tiene un historial en línea que revele una asociación con la dirección. |

|

|

Un estudiante universitario hace una compra con la tarjeta de crédito de sus padres y hace que le envíen el pedido a la universidad. |

Que el apellido del destinatario coincida con el del titular de la tarjeta y que la dirección sea de una universidad son buenos indicadores de una transacción válida. |

Si se han agotado todas estas medidas y no se puede establecer ninguna asociación certera, puede ser un indicador de una transacción fraudulenta y motivo para anular el pedido. Aunque toda esta investigación pueda parecer mucho trabajo, para las empresas, los beneficios compensan el esfuerzo.

Sin este tipo de revisión, las empresas corren el riesgo de recibir demasiados rechazos erróneos, que pueden ser más costosos que el fraude.

Falta de coincidencia en el sistema de verificación de direcciones y costo de los rechazos erróneos

Un rechazo erróneo se produce cuando se rechaza la compra de un cliente válido, y el impacto de los rechazos erróneos es significativo. Los clientes de hoy, especialmente la generación del milenio y la generación Z, esperan que sus transacciones sean aprobadas. Por lo tanto, un rechazo erróneo genera vergüenza, frustración y enfado que pueden dañar la reputación de una empresa. De hecho, los rechazos erróneos pueden costar a las empresas más en ventas perdidas que el costo del fraude en el ecommerce:

- Es 4 veces más probable que un cliente acuda a la competencia si su problema está relacionado con el servicio en lugar del precio o el producto. (Bain & Company)

- Si una empresa rechaza su pago, el 40 % de los consumidores no volverán a hacer un pedido a esa empresa. (ClearSale/Sapio Research)

|

Si una empresa rechaza su pago, el 40 % de los consumidores no volverán a hacer un pedido a esa empresa. |

- El 34 % de los clientes que experimentan un rechazo erróneo llevan su queja a las redes sociales. (ClearSale/Sapio Research)

- Los clientes habituales gastan el doble que los nuevos. (McKinsey)

- El 96 % de los consumidores considera que el servicio de atención al cliente es un factor importante en su decisión de lealtad a una marca. (Microsoft)

- Un promotor tiene un valor 1400 % mayor que un detractor. (Bain & Company)

- Los detractores tienen el doble de probabilidades de hablar sobre malas experiencias con la marca. (TARP Research)

- Por cada cliente que se queja al servicio de atención al cliente, hay 26 clientes descontentos que no se molestan en ponerse en contacto con la empresa. (TARP Research)

- Por cada USD 1 en rechazos erróneos, las empresas pierden USD 13 y el valor de por vida del cliente.

La activación de un código de fraude del sistema de verificación de direcciones tiene otro inconveniente que a los clientes no les gustará.

Cuando se rechaza una transacción por falta de coincidencia en el sistema de verificación de direcciones, el banco puede retener los fondos autorizados que permanecerán en la tarjeta del cliente hasta que el banco emisor permita que caduque (generalmente siete días para la mayoría de los tipos de negocio, excepto hoteles y alquiler de automóviles, que pueden mantener la retención hasta 30 días). Los fondos retenidos pueden restarse del saldo disponible del cliente y causar estragos en sus finanzas personales.

Tipos de fraude que el sistema de verificación de direcciones no puede detectar

El sistema de verificación de direcciones es una excelente primera línea de defensa, pero, para que la prevención del fraude sea aún más difícil para las empresas, no todas las coincidencias en una transacción significan que la compra sea legítima.

Como el sistema de verificación de direcciones solo compara las partes numéricas de las direcciones, y no las direcciones completas, los estafadores han aprendido formas de eludir el sistema:

Imitar las direcciones de entrega

Imitar las direcciones de entrega

Para que se aprueben sus transacciones, los estafadores eligen una dirección de envío que esté cerca de la dirección de facturación y que use el mismo número de sistema de verificación de direcciones. Si la dirección de facturación es 123 Main Street, Anytown, NY, 12345, el estafador puede utilizar 123 Maple Street, Anytown, NY, 12345 como destino del envío. Los datos del sistema de verificación de direcciones son lo suficientemente similares como para no generar sospechas, y el estafador simplemente recoge el paquete en la nueva ubicación.

Direcciones en el extranjero

Direcciones en el extranjero

Actualmente, el sistema de verificación de direcciones solo puede utilizarse con direcciones de Estados Unidos, Canadá y Reino Unido. Los estafadores saben que el sistema de verificación de direcciones es ineficaz para muchas transacciones internacionales.

Métodos de pago alternativos

Métodos de pago alternativos

Los comerciantes deben recordar que no todos los métodos de pago pueden beneficiarse del sistema de verificación de direcciones. Las tarjetas de débito prepagas rara vez exigen a los clientes que mantengan archivadas las direcciones de facturación o envío, lo que elimina la utilidad del sistema de verificación de direcciones como herramienta de detección. Productos digitales

Productos digitales

El desafío para los estafadores con bienes físicos es redirigir o interceptar la entrega. No ocurre lo mismo con las descargas digitales. El sistema de verificación de direcciones no relaciona las direcciones de correo electrónico con la información de la tarjeta de crédito o la dirección. El estafador utiliza los datos de la víctima para realizar la transacción y luego agrega su propia dirección de correo electrónico (desechable) para la entrega digital.

Robo de identidad

Robo de identidad

Esto ocurre cuando alguien utiliza información personal para solicitar una tarjeta de crédito a nombre de la víctima. Por ejemplo, un ladrón podría usar un número de Seguro Social robado para solicitar una tarjeta de crédito sin el conocimiento de la persona.

Datos robados

Datos robados

El hecho de que el sistema de verificación de direcciones pueda confirmar una coincidencia de dirección no significa que sea el titular legítimo de la tarjeta el que realiza la transacción.

¿El sistema de verificación de direcciones es adecuado para tu empresa?

Muchos métodos de protección contra el fraude pueden ser un arma de doble filo: utilizarlo de forma demasiado agresiva puede desencadenar un mayor volumen de rechazos erróneos, lo que puede costarle a la empresa ingresos, ventas futuras y lealtad del cliente. Pero ser demasiado permisivo puede exponer a la empresa al fraude y a costosas disputas por contracargos.

Con todas las posibles vías de fraude y las inevitables filtraciones de datos, es posible que el sistema de verificación de direcciones no sea lo suficientemente sólido por sí solo como para permitir a las empresas aprobar transacciones con confianza. En cambio, un sistema de prevención del fraude de varias capas que puede incluir 3-D Secure, verificación de direcciones IP y autenticación de múltiples factores proporciona una sólida estrategia de prevención del fraude.

Quieres aprobar la mayor cantidad posible de pedidos, y deberías poder hacerlo. La pregunta es: ¿tienes la solución o los recursos para hacerlo posible?

En ClearSale, utilizamos un modelo híbrido de prevención del fraude que incorpora varios elementos:

- Los filtros de fraude que incluyen falta de coincidencia en el sistema de verificación de direcciones están configurados para marcar pedidos obviamente dudosos para su procesamiento.

- La tecnología de aprobación automática basada en IA utiliza la información y los análisis de datos para aprobar o rechazar con precisión hasta el 97 % de los pedidos. Los pedidos que siguen siendo sospechosos se marcan para su revisión.

- Un equipo de más de 1500 analistas de fraude que han identificado y evitado el fraude en las regiones de mayor riesgo de todo el mundo realiza una revisión secundaria de esos pedidos marcados. En algunos casos, pueden ponerse en contacto con los clientes para ofrecerles servicios de prevención del fraude preferenciales.

- Una vez dispuestos esos pedidos, los datos se introducen en el sistema de inteligencia artificial para ayudarle a “aprender” sobre la industria, los clientes, las regiones y las nuevas tendencias de fraude del cliente, lo que mejora aún más la precisión de la aprobación automática.

¿Te preguntas si tu empresa de ecommerce está generando demasiados rechazos erróneos? Nuestras investigaciones muestran que el 58 % de las transacciones rechazadas son pedidos legítimos. Obtén tus resultados con nuestra calculadora de tasa de aprobación.

Luis Casillas

Luis Casillas

![[CALCULATOR] estas dejando dinero sobre la mesa? - calculadora](https://no-cache.hubspot.com/cta/default/2530812/02fa23d8-01c7-4e4d-867b-34434be1239e.png)